הקריסה של בורסת הקריפטו FTX היא גם קריאת השכמה לרגולציה הפיננסית. מעבר לפעולות הבלתי חוקיות החמורות שעולות לכאורה מהפרשה, לא יכול להיות שטוקן ששימש כבטוחה, ואף כנכס פיננסי לכל דבר ועניין שערכו “פומפם”, לא הוגדר כנייר ערך. הגדרה כזאת והאכיפה שלה, היתה מן הסתם מונעת את המניפולציה, או לפחות מפחיתה את עוצמתה, וכפועל יוצא מכך גם את הפגיעה החמורה בכספי המשקיעים שעל שמירתם אמונה הרגולציה.

המפרק של בורסת הקריפטו FTX בעל 40 שנות ניסיון במשפט וארגון מחדש של חברות, הדגיש כבר בתחילת הדוח, שפרסם בעקבות הקריסה המהירה, כי מעולם בקריירה שלו לא ראה כישלון כה חריף בבקרות תאגידיות והעדר טוטאלי של מידע פיננסי אמין. מובן שאלו הם בדיוק אותם האלמנטים הבסיסיים שעליהם אמורה לשים דגש רגולציה פיננסית ככל שהייתה נמצאת בתמונה.

עד לקריסתה, FTX נחשבה אחת הבורסות הגדולות למסחר בקריפטו. האסטרטגיה שלה הייתה להרחיב את מוצריה, כך שיכללו מוצרים בסיכון גבוה (שקרצו למשקיעים בגלל האפשרות לכאורה להשיג תשואה גבוהה, למשל, טוקן נגזר שהוא עצמו פוזיציה ממונפת על מטבע קריפטו “רגיל”), להקל רגולטורית על צירוף לקוחות חדשים, כך שעוד ועוד משתמשים ברחבי העולם יבחרו ב-FTX כבורסה שדרכה הם סוחרים בנכסי קריפטו, ולאפשר מסחר בנכסים איזוטריים כמו טוקנים בעלי שווי שוק נמוך מאד וסחירות עוד יותר נמוכה – טוקנים אלה מצאו חן בעיני משקיעים קמעונאיים בגלל האפשרות הנכספת “לעשות 100x על ההשקעה” (כמובן שמרבית הטוקנים האלה קרסו אחרי מניפולציות ל-0, והמשקיעים הפסידו את כל כספם).

בעוד שמרבית הנכסים שנסחרו ב-FTX הם נכסי קריפטו, הבורסה עצמה – בדומה לבורסות אחרות כמו בייננס או קוינבייס – היא ריכוזית, והמאזנים של לקוחותיה ושלה עצמה אינם פומביים ונגישים לעיון על פני הבלוקצ’יין. במלים אחרות, בעוד שכיום מתנהל דיון ציבורי האם קריפטו כנכס הוא לגיטימי או שהוא מעצם טבעו הונאה חסרת ערך ממשי – הרי שחשוב להדגיש בעניין FTX שכאן מדובר בקריסת גוף בורסה “סטנדרטי” ו”ריכוזי” (כלומר נשלט על ידי סם בנקמן פריד), שפעל בתחום נכסי הקריפטו.

מקורות ההכנסה השונים של FTX כללו, בין היתר, עמלות מסחר (מי שביקש לבצע עסקה באמצעות הבורסה בהמרת מטבע אחד למטבע אחר – שילם עמלה מתוך סך העסקה), עמלת הנפקת טוקנים ממונפים (כלומר טוקנים שמייצגים חשיפה ממונפת לנכסי קריפטו) ועמלות אחרות.

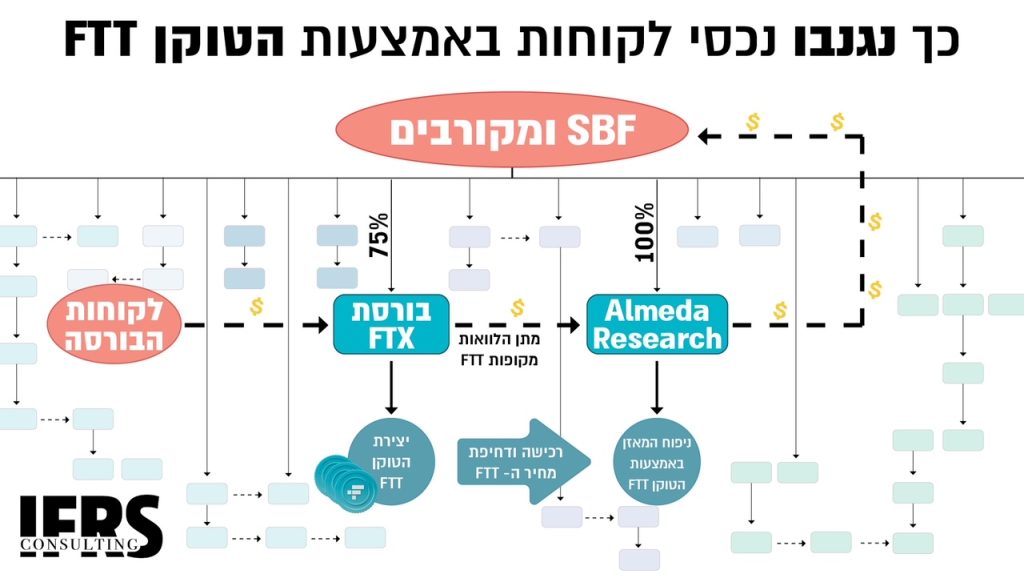

כספי הלקוחות של FTX הועברו לחברה האחות

FTX טענה כי היא נהנית מגיבוי של אלמדה ריסרץ’, החברה השנייה שהקים בנקמן פריד, שפעלה בתחום של עשיית שוק, השקעות ומסחר. הכוונה בגיבוי היא שאלמדה נחשבה אחד השחקנים המרכזיים בתחום הקריפטו, ובנקמן פריד התיימר להציג תמונה, שלפיה ראשית, אלמדה, גוף חזק ומבוסס הוא אחד התומכים הגדולים של FTX. ושנית, שאלמדה תעדיף לסחור בבורסת FTX, מה שיהפוך את FTX לבורסה יותר אטרקטיבית (למשל – כי תהיה יותר נזילות וסוחרים על גבי FTX ביחס לבורסות אחרות). בדיעבד התברר, שהמצב היה הפוך: הנכסים של לקוחותיה של FTX הועברו לאלמדה ריסרץ’ – חלק מכספי הלקוחות שימש להימורים כושלים של אלמדה; וחלק משמעותי מנכסי הלקוחות הועבר ישירות לצדדים קשורים לאלמדה, לרבות העברת לפחות 3.3 מיליארד דולר לבנקמן פריד עצמו (ישירות או לחברות שבבעלותו).

מעבר לשימוש שעשתה אלמדה בכספים שהיו שייכים ללקוחות FTX, התגלה על ידי המפרק, שלאלמדה ניתן “פטור סודי” מהדרישות לבטוחות שדרשה FTX, כך שפוזיציות מסוכנות שאמורות היו להיות מונזלות על ידי FTX לא הונזלו, רק משום שמחזיקת הפוזיציה הייתה אלמדה. המשמעות היא שאלמדה, שהייתה בבעלות פרטית של בנקמן פריד (90% מהבעלות) ואחד ממקורביו (10%), העבירה סיכון ל-FTX, סיכון ש-FTX סירבה לקחת (ובצדק) עבור כל לקוח אחר; ולא רק זאת, הסיכון הנוסף שאלמדה העבירה היה לא רק ל-FTX החברה ומשקיעיה, אלא גם לציבור הלקוחות של FTX, שגילו בדיעבד שפקדונותיהם התאיינו בפעולות המסוכנות והלא חוקיות של אלמדה.

המפרק שהתמנה במסגרת הליכי חדלות הפירעון (צ’פטר 11) של החברות השונות הודיע לבית המשפט שטרם השיג דו”חות מבוקרים לאלמדה ריסרץ’, אם כאלו כלל קיימים. הוא גם תקף את הדו”חות המבוקרים של FTX הגלובלית ו-FTX US, והמליץ לבית המשפט לא להסתמך עליהם בשל חוסר אמינות.

הטוקן FTT

בורסת FTX הנפיקה את הטוקן FTT, ואותו היא כינתה “עמוד השדרה” של FTX. ה – FTT נתן הטבות מסוימות (“שימושיות” או “utility”) למחזיקים בו. בין היתר, מחזיקים בכמות מסוימת של FTT נהנו מעמלות מסחר מופחתות על גבי FTX ומהחזר חלק מעמלות המסחר. הטוקנים גם יכולים היו לשמש כבטוחה לסחור ב-FTX בנגזרים. בנוסף, נקבע ששליש מהעמלות שמייצרת FTX ישמש לרכישה מחדש של FTT, עד לרכישה מחדש של לפחות מחצית מהיצע ה-FTT . בשיאו (ספטמבר 2021) נסחר FTT ביותר מ-$84 לטוקן, וכיום הוא נסחר בכ-$1.3, מרחק 98% מהשיא, ונמוך ביותר מ-90% מהשווי ערב הקריסה. אך מאחר שהונפקו יותר מ-300 מיליון טוקנים, הטוקן עדיין נסחר בשווי מצטבר גבוה מאוד של כ-400 מיליון דולר.

אחת השערוריות המשמעותיות ביותר בפרשה קשורה לאופן הצגת המאזנים החשבונאיים, הן של FTX והן של אלמדה ריסרץ’. ראשית, המפרק חשף שפקדונות של לקוחות FTX מעולם לא הוכרו כהתחייבויות במאזן של FTX (באופן שלדעתנו גם מעלה סימן שאלה כיצד רואי החשבון של FTX והמשקיעים המתוחכמים של החברה לא זיהו את הליקויים המהותיים בהתנהלותה).

שנית, באלמדה ריסרץ’ ניכר שנעשה שימוש משמעותי בטוקן FTT כבטוחה, שכנגדה בנתה אלמדה פוזיציות השקעה ומסחר. הקטליסט לקריסת FTX ואלמדה היה דיווח באתר קוינבייס, שלפיו מתוך 14.6 מיליארד דולר נכסים במאזן של אלמדה בסוף יוני 2022, 3.66 מיליארד דולר היו טוקן FTT ועוד 2.16 מיליארד דולר בטוחת FTT. קשה בשלב זה ליישב בין הדיווח של קוינבייס לבין הנתונים שחשף המפרק בהודעתו לבית המשפט (שאף ציין שלמיטב ידיעתו, הדו”חות הכספיים של אלמדה מעולם לא בוקרו על ידי רואי חשבון). המידע הגלוי כיום חסר, אולם בעוד שחקירת המפרק נמשכת, ניכר כי בכל מקרה FTT היה אחד הנכסים המרכזיים שאלמדה החזיקה ושאפשר לה לבצע פעולות, החל ממסחר והשקעות ועד למתן הלוואות של מיליארדי דולרים לבנקמן פריד ומקורביו. יתרה מזאת, מהתחקות אחר פעולות המסחר בטוקן FTT, עולה שככל שאלמדה הפסידה יותר ויותר כסף בהשקעות (או לחלופין העבירה נכסים לחשבונותיו הפרטיים של בנקמן פריד), כך התלות בטוקן FTT גדלה – אם לצורך מכירה בשוק החופשי של “נכס שנוצר מן האוויר”, ואם עבור שימוש בטוקן כבטוחה. לכן, גם נראה, שנעשה ניסיון של FTX או אלמדה או בנקמן פריד עצמו “להגן” על השווי של FTT לאחר שהפירמידה החלה לקרוס.

הערכה זו בדבר השימוש של אלמדה ב-FTT כנכס מקבלת חיזוק מכשל משמעותי נוסף שנחשף בעניין FTT: התגלה שבסוף ספטמבר “הופעלו” on-chain, כלומר על גבי הבלוקצ’יין, 173 מיליון טוקנים של FTT (בשווי אז של כ-4.2 מיליארד דולר). אלה נשלחו לארנק של אלמדה ריסרץ’, ומשם מיד לכתובת החוזה שיוצר FTT, שנשלטת על ידי מישהו הקשור ל-FTX. בעוד שאת ההעברה הראשונה, לאלמדה ריסרץ’, אפשר היה (אולי) להסביר בכך שאלמדה השתתפה בהנפקת הטוקנים הראשונית (ICO) של FTX (כלומר אלמדה “הייתה זכאית” לטוקנים האלה עבור מימון שהעבירה ל-FTX בעת הקמתה), את ההעברה מאלמדה חזרה לחוזה שיוצר FTT כבר היה קשה להסביר. מדוע שאלמדה תעביר ללא תמורה טוקנים שלהם לכאורה הייתה זכאית? חושף הטרנזקציה שיער שאלמדה הגיעה לחדלות פירעון כבר במהלך הרבעון השני של השנה, ועל מנת “להתחמק מקריסה” הדפיסה עבורה FTX את בטוחת ה-FTT על מנת שאפשר יהיה להצדיק העברת מימון אחר מ-FTX לאלמדה. אילו קרסה אלמדה ברבעון שני, מיד היו מונזלות יתרות ה-FTT שהחזיקה בהן, והיו חלק משמעותי מהמאזן שלה.

ועוד נציין שלאחר הגשת הבקשה לחדלות פירעון ב-11 בנובמבר, ב-12 בנובמבר הודפסו “מן האוויר” 192 מיליון מטבעות FTT חדשים, שהיו אמורים להיות “נעולים”, בשווי באותו זמן של כ-388 מיליון דולר (וזאת לעומת כ-134 מיליון טוקנים שהיו בסירקולציה עד אותו רגע, כלומר דילול של יותר מ-50% למחזיקים הקיימים). הטוקנים האלה היו אמורים לכאורה להיות נעולים, אך נשלחו לארנק חדש. אירוע זה מלמד שני דברים: ראשית, עד כמה השווי של FTT היה נתון למניפולציה. השווי לכאורה נגזר מביקוש והיצע, אך ברצותו להשיג לעצמו עוד נכסים – המקור של טוקן FTT יותר מהכפיל את היצע הטוקן שבסירקולציה, והועבר לארנק אחד. כלומר יותר מחצי מהשווי של הטוקן FTT באותו רגע למעשה נגנב על ידי דילול המחזיקים הקיימים. ושנית, בעת שהודפסו הטוקנים החדשים של FTT, כבר היה ברור שלא יתקיים מסחר בבורסת FTX. לפיכך, ברור שלא הייתה כאן כוונה להשתמש בטוקן כ-utility (שכבר לא היה בה צורך), אלא כנייר ערך עם שווי שאפשר למכור בשוק המשני או ללוות כנגדו.

“פימפום” של נייר ערך לכל דבר ועניין

לדעתנו, אף שטוקן FTT סיפק utility מסוים לחלק מסוים מהמשתמשים (הנחות על עמלות מסחר), מהותו העיקרית הייתה נייר ערך: מחזיקי FTT נהנו מהכנסות (רווחים) מעמלות המסחר על גבי בורסת FTX, משום שאלה שימשו לרכישה מחדש של FTT והקטנת ההיצע. זוהי אמנם לא חלוקה ישירה כמו דיבידנד, אך נראה לנו שבאותה מידה ניתן היה לחלק שליש מהכנסות FTX לבעלי FTT, ושהסיבה שדרך המלך לא נבחרה הייתה כדי להתחמק מרגולציית ניירות ערך. לא למותר לציין, שלנוכח הרצון להרוויח מספקולציה על שווי FTT, הטוקן הוחזק גם על ידי כאלה שלא סחרו בבורסת FTX, ושלא נהנו מה-utility של הטוקן. יתר על כן, FTX עצמה קידמה דינמיקה של ספקולציה על דינמיקה של ביקוש והיצע, כפי שנכתב בנייר שפרסמה:

“We have carefully designed incentive schemes to increase network effects and demand for FTT, and to decrease its circulating supply”.

בהקשר זה חשוב להדגיש: הבעלות ב-FTT הייתה ונותרה מרוכזת מאד: 10 המחזיקים הגדולים מחזיקים יחדיו ביותר מ-93% מהיצע ה-FTT. התפלגות זו פותחת פתח מסוכן למניפולציה בשער הטוקן; ולפרקטיקה שהתפתחה בעולם הקריפטו והיא ניפוח פיקטיבי של מחיר הטוקן. הסחירות בטוקן נמוכה, ולפיכך באמצעות הון קטן יחסית, אפשר לנפח את שער הטוקן, לשערך את האחזקה, לרשום רווח הון, וללוות כנגד הנכס המשוערך.

מבלי להיכנס לשאלה האם ההבחנה הרגולטורית הקיימת בין utility טוקן לבין נייר ערך היא נכונה או שחלו בעיות באכיפה שלה, בכל אחד מהמקרים מדובר בכשל רגולטורי חמור. במהות, ברור שלא מדובר כאן ב-utility של הנחות במסחר ב-FTX, אלא נכס שתכליתו לשמש בטוחה כבעל שווי מה שמעיד על הצורך בהתייחסות לטוקן כנייר ערך שכפוף לרגולציית SEC. בשורה התחתונה, המסקנה המתבקשת היא שקריסה של FTX היא גם קריאת השכמה לרגולציה הפיננסית, לא פחות ואולי אף יותר מפרשת אנרון שזעזעה את העולם לפני כ- 20 שנה.

(*) נכתב ע”י שלומי שוב ורוני שוקן, CFA, יועץ השקעות.